¿Qué pueden hacer las aseguradoras para explotar toda su información no estructurada?

Un escenario típico de big data

Las compañías de seguros recogen ingentes volúmenes de texto diariamente, a través de múltiples canales (sus agentes, centros de atención a clientes, correo electrónico, redes sociales, web en general). Las informaciones recogidas incluyen pólizas, informes periciales y de salud, reclamaciones y quejas, resultados de encuestas, interacciones relevantes de clientes y no-clientes en redes sociales, etc. Es imposible atender, clasificar, interpretar o extraer la información esencial de todo ese material.

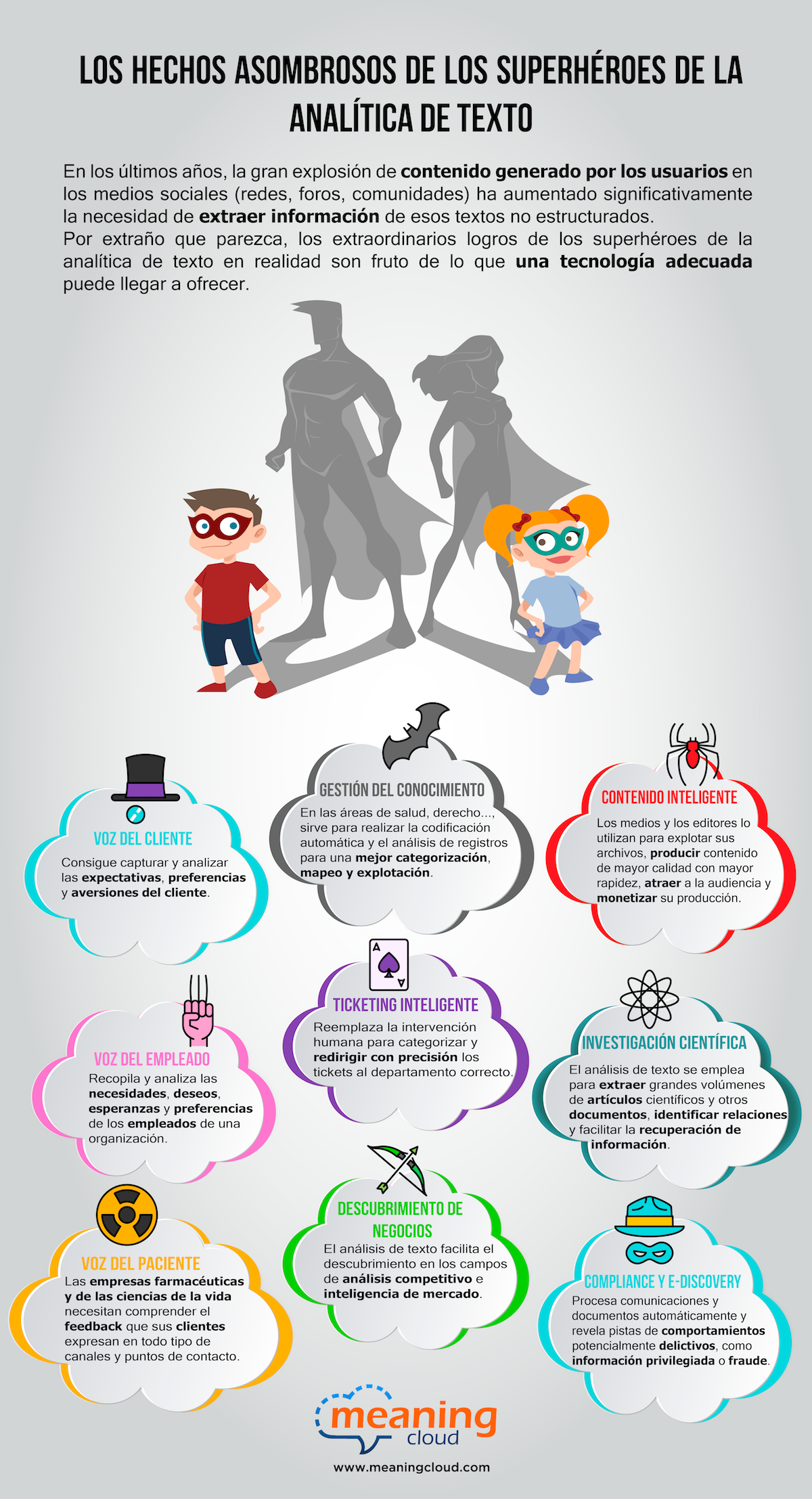

El Sector de Seguros es uno de los que más puede beneficiarse de la aplicación de las tecnologías para análisis inteligente de texto en formato libre (conocido como Analítica de Textos, Minería de Textos o Procesamiento de Lenguaje Natural).

Para las aseguradoras, se añade el reto de combinar el resultado del análisis de esos contenidos textuales con datos estructurados (almacenados en bases de datos convencionales) para mejorar la toma de decisiones. En este sentido, los analistas del sector consideran decisivo el uso de múltiples tecnologías basadas en Inteligencia Artificial (sistemas inteligentes), aprendizaje automático (minería de datos) y procesamiento de lenguaje natural, (tanto estadístico como simbólico o semántico).

Áreas más prometedoras de la analítica de textos en el Sector de Seguros

Detección de fraude

Según Accenture, en un informe publicado en 2013, se estima que las compañías aseguradoras pierden en Europa entre 8.000 y 12.000 millones de euros al año debido a reclamaciones fraudulentas, con una tendencia creciente. Asimismo, el sector estima que entre un 5% y un 10% de las indemnizaciones abonadas por las compañías en el año anterior eran por motivos fraudulentos, no pudiendo ser detectados debido a la falta de herramientas analíticas predictivas.

Según el medio especializado “Health Data Management”, el sistema de prevención de fraude de Medicare en EE.UU., basado en algoritmos predictivos que analizan patrones en la facturación de proveedores, ahorró más de 200 millones de dólares en pagos rechazados en 2013.

Continuar leyendo→